一直以來,美聯儲都在金融市場出現大幅波動時,實施寬松的貨幣政策,這相當于為投資者提供了一把安全降落傘,美聯儲看跌期權由此得名。但它從未被美聯儲官方認證,其是否客觀存在也成為了謎團。但就算美聯儲看跌期權并非虛構,美股就能在其庇佑下一直屹立不倒?

“美聯儲看跌期權”真的存在嗎?

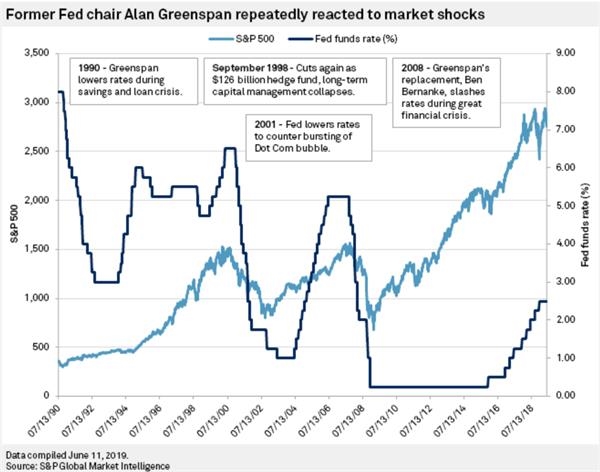

美聯儲看跌期權的聲明在江湖流傳已久,在1987年至2006年,格林斯潘擔任美聯儲主席期間市場就開始盛傳

,因為在此期間的多數情況下,當出現危機且股市下跌超過大約20%時,美聯儲就會降低聯邦基金利率。長此以往,投資者便認為美聯儲有意保護資產價格,就像是提供了一種可以避免更大損失的“看跌期權”。

從歷史數據來看,自1998年美聯儲似乎就開始完全根據標準普爾500指數調整聯邦基金利率。

如下圖所示,“格林斯潘式看跌期權”在90年代就開始入場了。

伯南克在2006年至2014年擔任主席期間,將基準利率降至近零水平,并通過三輪量化寬松政策,向市場注入3萬億美元資金,龐大的流動性推動美國股市超越2007年高點,創下歷史新高。

此外,最近的一項研究表明,美聯儲看跌期權確實存在。

在《金融研究評論》中一篇名為《美聯儲看跌期權經濟學》的文章兩位金融學教授也證明了,美聯儲看跌期權的可以追溯到1990年代中期。

根據模型得出的結論是,每當股市下跌10%之后, FOMC會議就會下調32個基點的利率。

教授分析了聯邦公開市場委員會數十年來的會議紀要、會議之間的股市表現以及期間聯邦基金利率的變動。并基于歷史數據構建了計量經濟模型,以預測股市下跌后FOMC會議的反應。

34%

今年2月和3月美股曾大幅下跌,標準普爾500指數從頂峰到低谷總共下跌了,在該模型下,這意味著利率隨后應下調。最終,美聯儲也確實下調了利率,但其下調幅度超乎預期,達到了。

股市的疲軟和利率的下降之間確實存在聯系,這也證明了美聯儲的看跌期權確實存在

最終教授們得出結論,股市的強勢上漲和利率上漲之間并未發現明顯聯系,但。

“美聯儲看跌期權”真的是熊市終結者嗎?

美聯儲的看跌期權存在,是否意味著美聯儲可以保佑熊市不會到來?事實上,這并不現實。因為上述研究還得出一個結論:美聯儲的行動需要超過投資者的預期,才能成功支持股市。

《美聯儲看跌期權經濟學》的作者之一,塞斯拉克教授在一次采訪中表示:

“我的研究表明,在過去十年中,美聯儲實施的寬松政策在很多時候超乎了投資者的預期。”

美聯儲看跌期權想要成功為股市兜底,至少部分取決于投資者的預期。

教授塞斯拉克的表述意味著。反過來,當股市確實下跌時,美聯儲在投資者預料之內的行動是不會對股票價格產生什么額外影響的。

實際上,今年三月,投資者非常清楚美聯儲會故技重施,也就是說2008年的量化寬松政策將會重啟,但超乎投資者預期的是,美聯儲的行動更加激進,2008年次貸危機之后美聯儲實施量化寬松政策,導致其資產負債表增加了1萬億美元,但這次是3萬億美元。而此次美聯儲的救市行動,顯然是成功了。

隨著投資者的預期持續上升,美聯儲的看跌期權的操作空間只會越來越窄,最終想要靠美聯儲的看跌期權阻止熊市的到來,似乎并不可靠。

綜上所述,若投資者認為美聯儲的看跌期權可以庇佑美股遠離熊市,那就必須要下注美聯儲下次的行動能夠超乎預期。但是,

關鍵詞:

責任編輯:Rex_08

營業執照公示信息

營業執照公示信息