RealInvestmentAdvice的分析師Michael Lebowitz發表文章稱,美國幾十年來不負責任的財政支出和貨幣政策緩慢地降低了美元的價值。通過分析黃金價格與美聯儲政策的相關性,Lebowitz表示,美聯儲對美元價值的破壞性作用似乎只會越來越大。

Lebowitz寫道,一美元的價值是你憑空想象出來的。“美鈔”就其本身而言是一張毫無價值的紙,其價值由美國政府的“信譽”所支撐。它的價值取決于一種必要的信念,即人們可以在今天和明天用它交易。這就是任何法定貨幣的價值所在。

同樣,除了我們賦予它的東西,黃金幾乎沒有實際價值。黃金目前在任何發達國家都不是一種被認可的貨幣。但是,許多國家的政府持有部分黃金作為非正式儲備。與美元不同的是,幾千年來黃金提供了一種儲存財富和交易的手段。黃金一直是法定貨幣的對立面。另外,黃金和美元在彈性、存儲等方面也存在差異。

Lebowitz認為,美國幾十年來不負責任的財政支出和貨幣政策緩慢地降低了美元的價值。價值的損失對大多數人來說是無法察覺的,因為一美元仍然有價值。然而,黃金價格正在發出一個強烈的信號。這一信號的重點不在于黃金價格本身,而在于它與破壞性的財政和貨幣政策的強烈相關性。

美聯儲政策

美元是世界上最受信任的貨幣。

在過去的30年里,美國政府持續出現赤字,需要美聯儲提供更多的援助來為其提供資金。美聯儲通過調整國家的貨幣供應來管理利率并使利息支出可控。

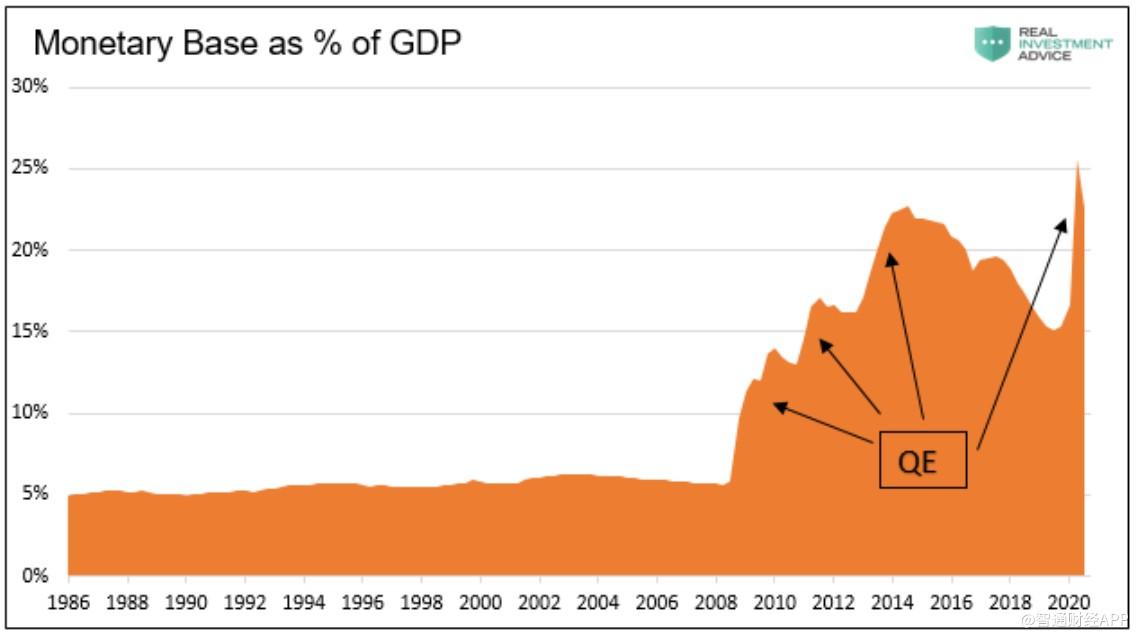

多年來,基礎貨幣大約是美國年經濟產出的5%。然而,從2008年開始,美聯儲采取了更大膽的措施來壓低利率。他們的行動確保了美國政府能夠承受不斷出現的巨額赤字。同樣重要的是,企業和私人借款者能夠償還不斷上升的債務。

隨著2008年短期利率降至零,傳統貨幣工具對長期利率沒有影響,美聯儲推出了量化寬松政策。量化寬松要求美聯儲大量購買票據和債券,從而對整個收益率曲線施加下行壓力。

連續幾輪量化寬松是在金融危機結束后很久才開始實施的,如今規模更大了。美聯儲的目標是讓政府和其他債券持有人能夠以低利率融資。從本質上說,他們需要向金融體系注入大量資金,以降低貨幣成本。

在自由市場中,商品或服務的價格應與該商品或服務的供需相匹配。

當貨幣供應被操縱時,價格會偏離供需曲線所規定的價格。

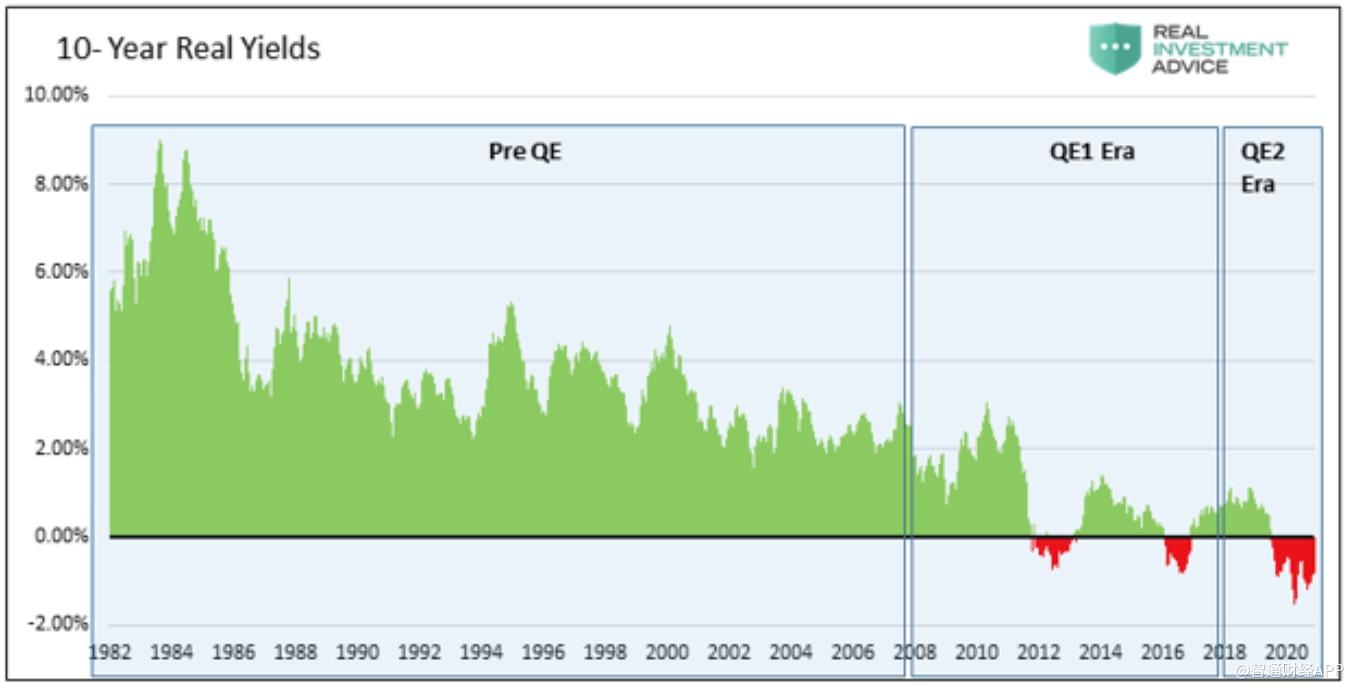

目前的一個例子是美國國債收益率或貨幣價格。理性的貸款人/投資者應該總是要求一個涵蓋了通貨膨脹和風險的正收益。如果這一點沒有滿足,他們就不會購買債券或放貸。因此,美國國債的收益率應該總是等于未來的通脹預期加上風險溢價。

目前5年期美國國債的收益率是0.45%,而5年通脹預期為2.18%。即使我們假設風險溢價為零,收益率也至少比任何理性投資者所要求的水平低2.17%。名義利率和通貨膨脹率之間的-2.17%的差額被稱為實際利率。

實際利率水平是衡量美聯儲政策的可靠指標。如果美聯儲行事謹慎,沒有扭曲市場,那么實際利率應該為正。美聯儲越是通過自然利率操縱市場,負實際利率的數值就會變得越大。

上述觀點可以幫助我們分析黃金價格和實際利率,以解讀黃金價格發出的信號。

黃金與美聯儲政策的相關性

當實際利率為正時,美聯儲沒有過度干預利率定價。然而,當實際利率趨于負值并最終降至零以下時,美聯儲的影響或操縱程度就會更加明顯。

將實際利率與美聯儲行動的程度聯系起來,形成了我們通過黃金觀測美元價值的基礎。

下面的第一張圖表顯示,黃金的走勢與基礎貨幣相似。

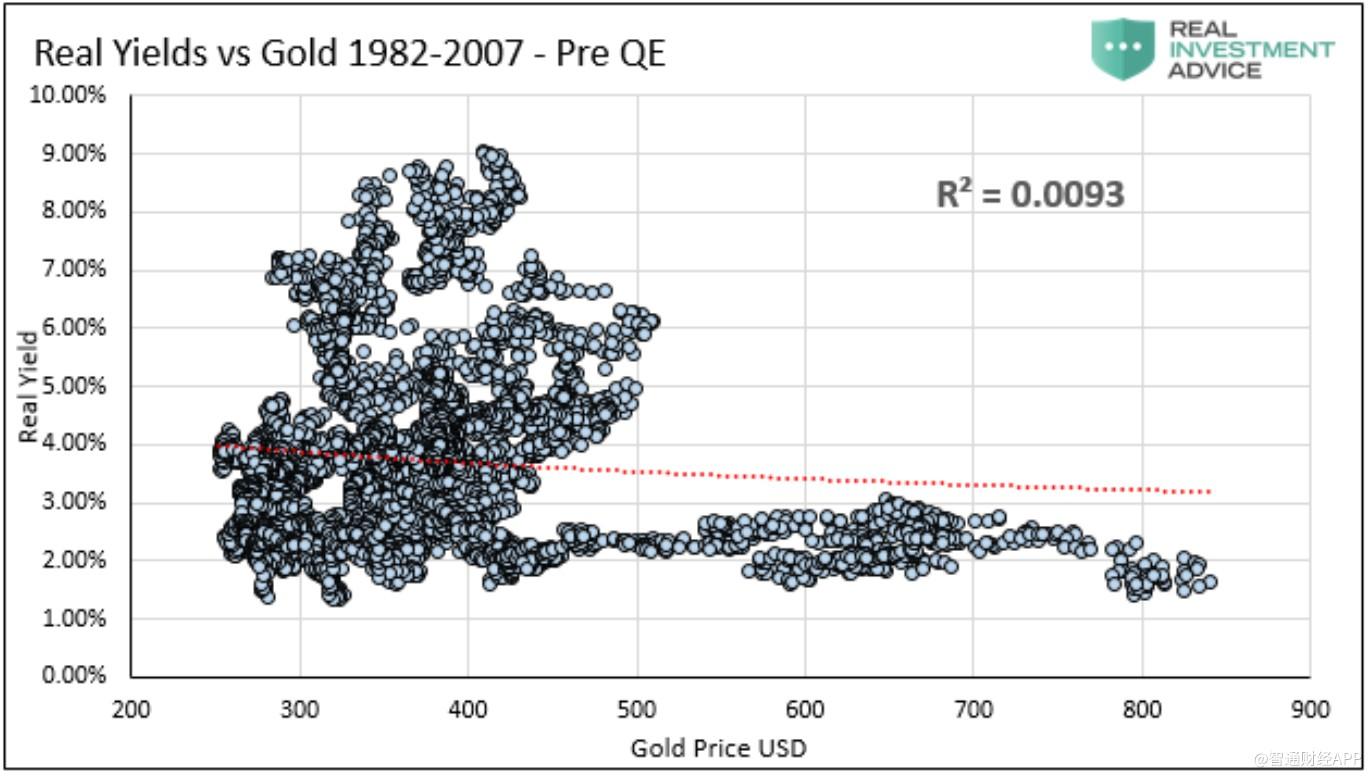

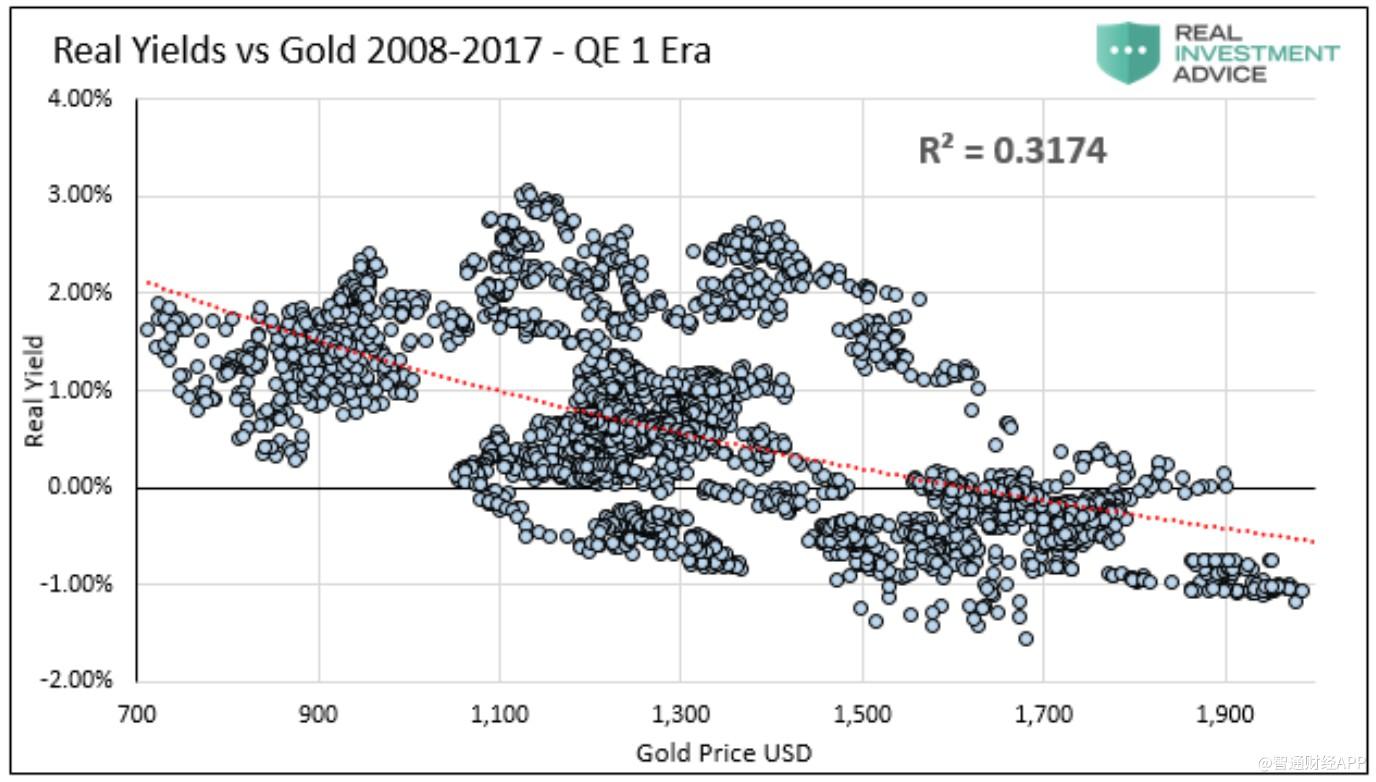

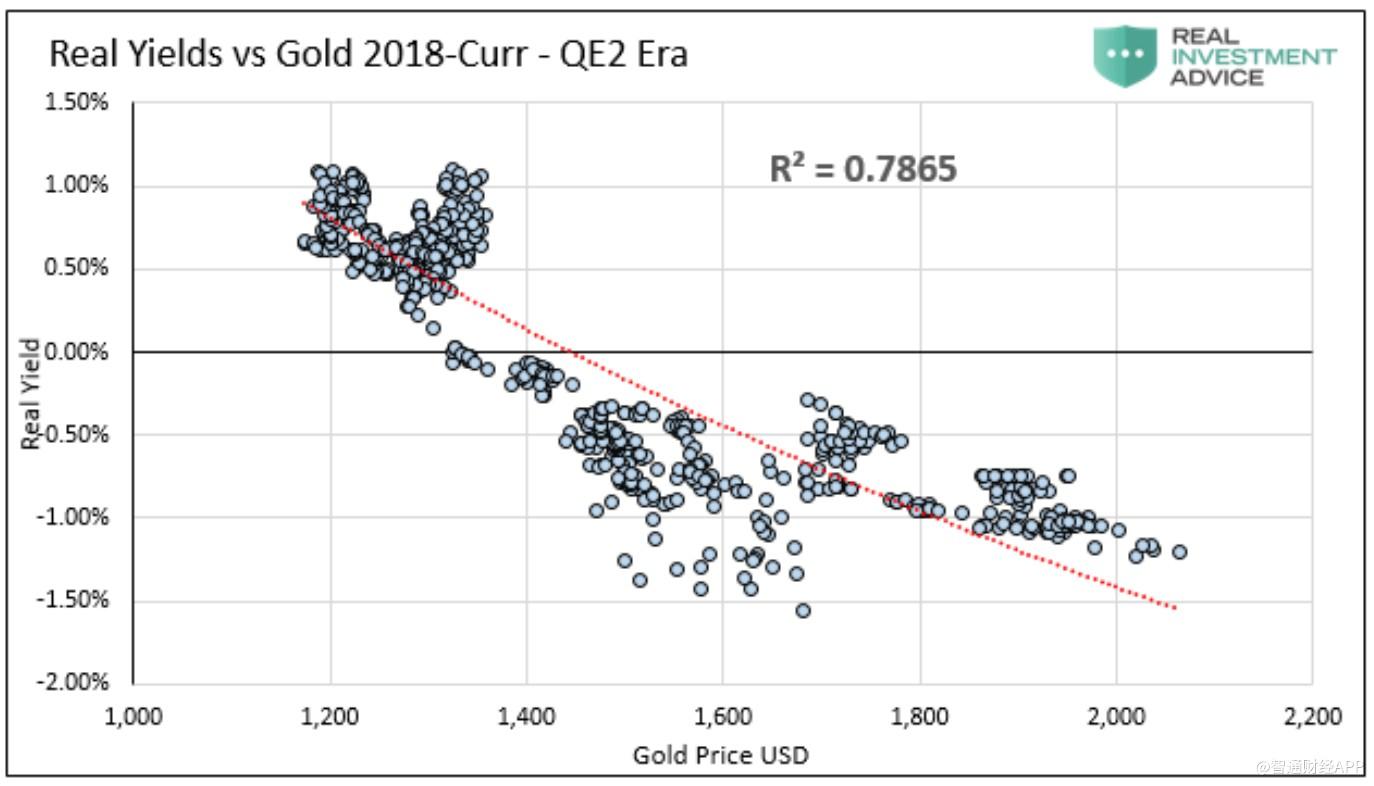

下面一組散點圖顯示,隨著實際收益率的下降,黃金價格的趨勢與實際收益率的相關性上升。換句話說,美聯儲政策力度越大,越能影響黃金價格走勢。

這三張散點圖通過三個時間段來展示這種相關性。

第一張圖表展示了量化寬松之前的情況(1982年-2007年)。在此期間,實際收益率平均為+3.73%。擬合度(R-squared)僅為 0.0093 ,意味著不存在相關性。

第二張圖表涵蓋了與金融危機相關的量化寬松政策時期(2008年-2017年)。在此期間,實際收益率平均為+0.77%。擬合度為0.3174,顯示出溫和的相關性。

最后一張圖展示了第二輪量化寬松(QE2)時代的情況,該時代涵蓋美聯儲開始縮減資產負債表,然后在2019年末大幅增加資產負債表之后的一段時間。在此期間,實際收益率平均為+0.00%,存在很多實際收益率為負的例子。擬合度為0.7865,顯示了顯著的相關性。

Lebowitz強調,黃金價格發出的信號的重點不在于黃金價格本身,而在于黃金價格與破壞性的財政和貨幣政策的強烈相關性。

美聯儲的這些行動還會繼續下去嗎?美聯儲會繼續讓美元貶值嗎?

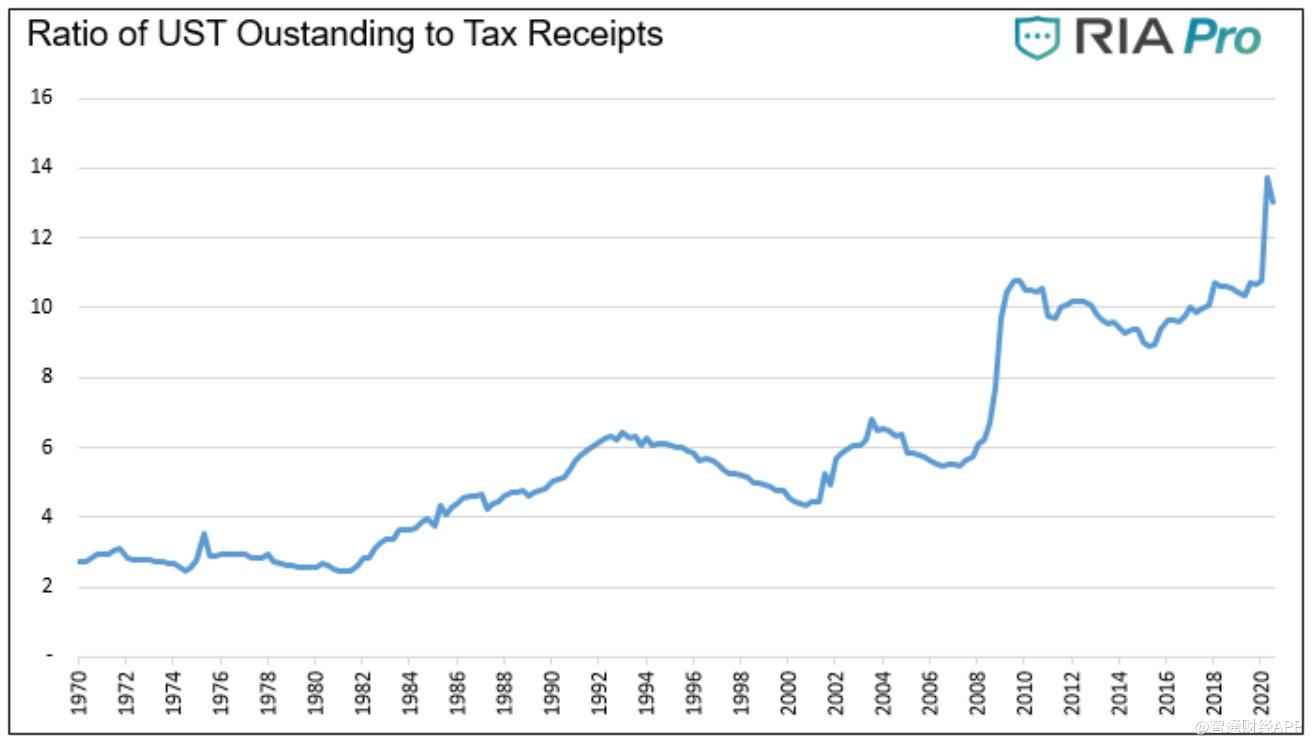

如下圖所示,令人遺憾的是,美聯儲對美元價值的破壞性作用似乎只會越來越大。

關鍵詞:

責任編輯:Rex_08

營業執照公示信息

營業執照公示信息