1月1日元旦,上海寒風依然料峭。特斯拉門店卻人頭涌動,他們中大部分是為了體驗國產的特斯拉Model Y。就在當日上午,特斯拉中國官網放出重磅炸彈:即將開始交付的國產Model Y起售價為33.99萬元,Model Y Performance高性能起售價為36.99萬元,分別較進口版售價下降14.81萬元及16.51萬元。

消息一出,中國消費者便擠爆了特斯拉的線上線下門店。1日中午,特斯拉中國官網訂單頁面一度崩潰無法刷新,特斯拉客戶官方微博表示是由于官網訪問量激增所致。線下門店同樣被擠爆,銷售表示試駕車也沒有了,要等兩三個月后才有,當日收到的訂單量已上萬。

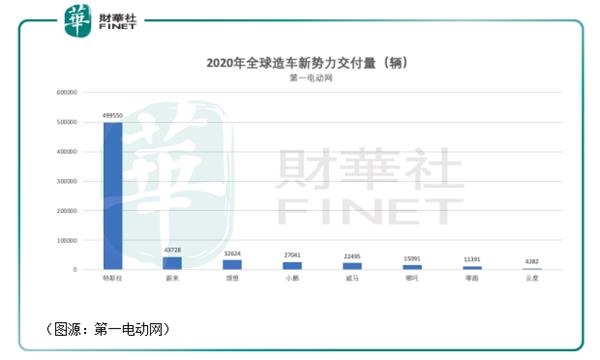

根據公司發布的交付報告顯示,去年特斯拉全球范圍內共交付49.955萬輛,完成50萬輛交付目標99.91%。

而光是元旦一天,中國消費者就貢獻了去年特斯拉總交付量的五十分之一,數字夸張得讓人難以置信。

2020年1月7日,特斯拉上海臨港超級工廠生產的Model 3正式對外交付,隨即開啟了新能源電動車一整年的瘋狂。

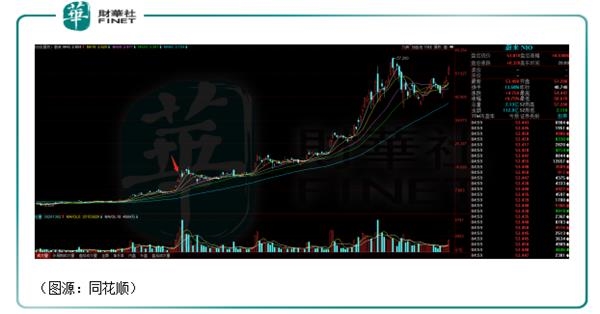

特斯拉(TSLA-US)全年股價漲了7.43倍,年底總市值達6689億美元。論漲幅,特斯拉在蔚來(NIO-US)面還只是個弟弟,蔚來股價全年漲幅高達11.12倍,合肥市政府借此榮膺「中國最強風投機構」。暑期前后腳上市的理想(LI-US)和小鵬汽車(XPEV-US)才上市沒幾個月,股價已經飆漲了75%及102%。

這一年內,「價格屠夫」特斯拉拿起屠刀,狠狠地揮向自己的Model 3,國產造車新勢力們過去一年卻蒸蒸日上。

2020,新能源汽車風姿綽約,正式登堂入室。

1。蔚來成就「最強風投」合肥市政府

2019年,蔚來汽車凈虧損114億元,旗下ES8電動車出現數起自燃事件,公司不得不出資5億召回4803輛問題車輛,致令公司品牌受損。全年內,蔚來股價跌去37%,年末收盤價只為4美元。

根據券商統計,蔚來2019年單車平均收入是5.19萬美元,單車平均毛利則是-0.84萬美元,對應單位平均管理費用、研發費用分別是3.84萬美元及3.12萬美元。另外,蔚來的單車折舊費用為1.07萬美元。

制造成本、營運管理費用和研發費用均過高,令蔚來的經營像無底洞,越虧越多。截至2019年底,蔚來現金及現金等價物僅剩8.63億元,對于一年光研發經費就達40億+的它來說,當時公司資金已極為緊張。

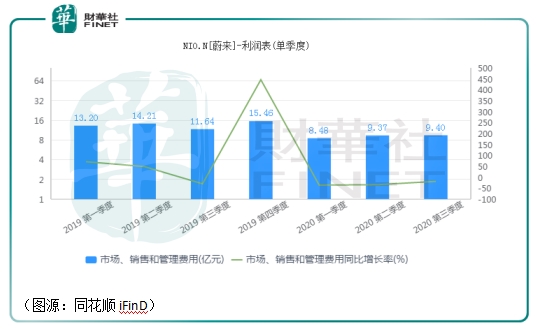

進入2020年后,蔚來裁去四分之一的員工,分拆充電業務NIOpower,并開設占地面積更小,成本更低的NIOspace門店。結果,蔚來去年市場銷售管理費用顯著下降,前三個季度費用均低于10億元。

這樣的情節在2019年還未正式進入中國市場的特斯拉身上也發生過。當年第一季,特斯拉為削減開支干脆就砍掉了大部分美國的線下店,將銷售環節轉移到官網,開拓了網上賣車的先河。

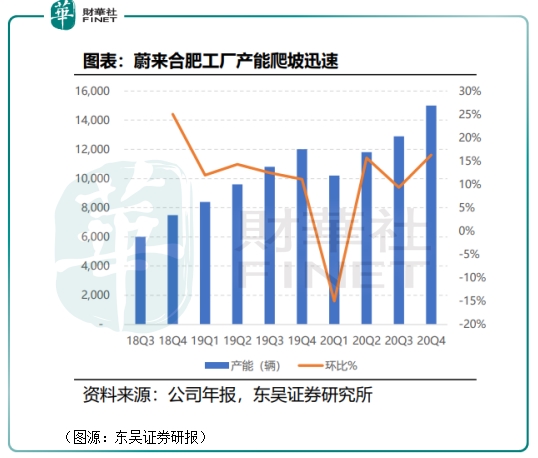

然而,特斯拉股價開始爆發是在它進入中國市場之后。蔚來邏輯也是相似,2020年第一季度開始,其產能開始爬坡,合肥工廠產能從年初的4000臺/月上升至年末4500-5000臺/月。

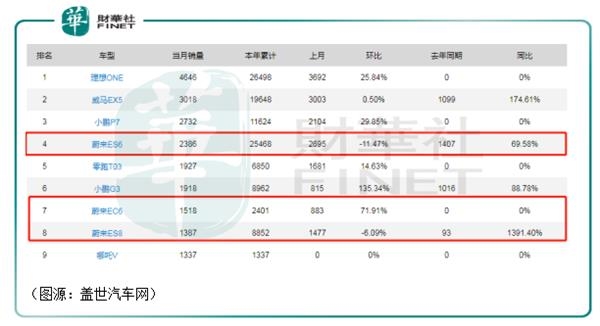

需求端蔚來ES6及ES8 在11月銷量分別為2386輛及1387輛,同比增長69.58%及1391.4%。新推出的EC6售出1518輛,環比增長71.91%。

12月,蔚來交付新能源汽車7007輛,同比增長121%,創下單月交付記錄。全年銷量則為43728輛,同比增長112.6%。

資金緊張的蔚來早在第一季便通過融資補充流動性,包括從中、農、工、等六大行獲取的104億綜合授信,以及合肥市政府拿到的70億戰略融資。

蔚來股價飆漲始于去年七月份,實際上從四月份開始蔚來電動車銷量已經回復至去年最高值相當水平,并在之后屢創新高。而合肥市政府在第一季低位抄底戰略融資,在蔚來股價經過大半年的上攻之后獲益自然是匪淺。

在規模效應影響下,蔚來毛利率亦從第二季開始轉正。雖然公司經營溢利仍未轉正,但不妨礙市場給予公司極其夸張的高估值。

復盤蔚來去年一年爆表的業績銷售,離不開是蔚來自身產能爬坡、政策面上各市政府的鼓勵政策,以及補貼退坡實施期延長至2022年(2020年新能源乘用車、貨車退坡幅度幅度維持在10-15%之間)等。

但筆者認為,蔚來銷售飆漲,交付量屢創新高更大的原因在于特斯拉國產M3價格不斷下探之后,在國內市場持續暢銷,且行業最大痛點續航焦慮隨著充電樁、Baas等技術不斷完善得到緩釋,消費者對新能源電動車的接受度開始提升。

從新能源電動車類型及價格范圍來看,去年蔚來售價35W以上的各種SUV與特斯拉的Model 3不構成直接競爭。特斯拉Model 3屠榜其實并沒有太大影響蔚來電動車的銷售,相反反而對其構成一定利好。

造車三大新勢力中,只有小鵬喊出了要在中國挑戰特斯拉Model 3。

去年7月份,小鵬開始規模化交付P7。從價格上看,P7定價在25至34萬之間,與Model 3相若,兩者構成直接競爭。

在性能參數上,P7長續航智享版續航要高于M3的標準續航版,最大扭矩及快充時間上亦略微領先。特斯拉M3只在最高時速上要高于小鵬P7,但這點區別對于城市交通場景而言大可以忽略不計。

小鵬汽車最新去年12月總銷量為5700輛,同比增長326%,創下歷史新高。其中,P7銷量為3691輛,環比增長35%,G3銷量為2009輛,創下全年單月交付新高。

然而,P7的銷售成績離特斯拉的M3還是相距甚遠。根據行業統計網站數據,特斯拉Model 3在去年11月的銷量已經達到2.8萬臺。雖然自七月份開始交付以來,P7交付量的穩步上升(7月P7交付量為 1641輛),但要正面剛倒特斯拉,小鵬實力還未足夠。

整體而言,小鵬去年共交付27041輛電動車。相比之下,2019年公司只累計銷售16608輛G3 SUV。

和小鵬汽車相比,交付數據更理想的還是理想汽車。去年12月,理想唯一的ONE車型交付6216輛,同比增長529.6%。全年累計銷量則為32624輛。

理想ONE定位是豪華中大型SUV,從19年12月開始交付,至去年6月中旬總交付量就已破萬,令理想成為造車新勢力中最快交付一萬臺電動車的車企,甚至比特斯拉和蔚來還要快。

究其原因,主要在于理想ONE采用增程式技術,可以通過發動機為電池提供的動力,最終通過電池驅動車輛行駛。這樣一來,理想ONE便沒有續航焦慮,而且可以上綠牌。

對比其他混動車,理想ONE在價格上遠低于同行競品,性能參數除特斯拉的Model Y之外基本不亞于BBA相同定位的車型,因此去年理想ONE成功從混動車型的虎口中奪食。但嚴格來說,理想ONE并不是純電動車,沒有從根本解決續航焦慮,存在發動機能量轉換過程能耗高、發動機經濟性欠佳等問題。而且目前還只有一款車型的它就像去年6月前只有G3的小鵬,很難有效搶占市場。

如果將所有的新能源造車新勢力去年交付總數放在一塊比較話,不難發現交付近50萬輛電動車的特斯拉正遙遙領先,蔚來、理想、小鵬緊隨之后,但總量相差很遠,各自仍處于發展的起步階段。

其余品牌方面,威馬定位10-20萬區間的緊湊型SUV,與Model Y 對應的中高端SUV競爭不大,其產品「大眾」的定位亦注定不會和國內的三大造車新勢力構成太大的直接競爭。

復盤去年幾個主要國內頭部造車新勢力的銷售表現,其實所謂「狼來了」的特斯拉Model 3除了小鵬的P7之外,并沒有與蔚來及理想直接競爭。

相反,特斯拉入華之后,國內的造車新勢力反而進入快速的成長期。特斯拉更像是鯰魚而不是大灰狼。

但隨著造車新勢力產品線不斷擴充(蔚來將于本月9日發布首款旗艦轎車), 以及元旦當日國產特斯拉Model Y放血大減價,兩方終難免會出現直接競爭。國產新勢力的SUV面對降價后的Model Y 其實并沒有太多的優勢可言。李斌甚至預測,在產能跟上后,Model Y甚至存在繼續降價可能。

在經過早期的大浪淘沙之后,博郡、拜騰、賽麟等新造車企業陷入運營困境,而完成或即將完成上市的蔚來、威馬、小鵬、理想等則跑出。三大造車新勢力目前均有國資入局,在流動性上已沒有明顯問題,下半場同場競技的焦點將回到產品的質量和性價比上。

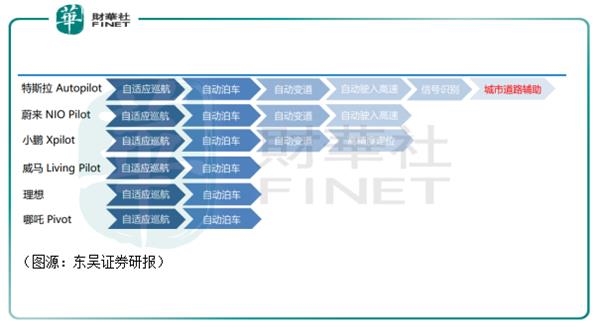

未來新能源電動車一個重要的發展方向便是無人駕駛。而在該領域,特斯拉仍然領先。

最新,蔚來已經回應不會因應特斯拉的Model Y動作對其原有的SUV做出降價。從產品定位來看,特斯拉今年已經滲入了造車新勢力的基本盤所在,在品牌力、性價比均領先情況下,去年的「鯰魚」特斯拉今年可能會變身大灰狼。

就看造車新勢力們如何應對「價格屠夫」的大刀了。

關鍵詞:

責任編輯:Rex_08

營業執照公示信息

營業執照公示信息