在疫情影響之下,商業(yè)銀行的資產(chǎn)質(zhì)量、盈利能力受到市場(chǎng)廣泛關(guān)注。隨著三季報(bào)的披露,相關(guān)變化也得以揭曉。截至目前,在37家A股上市銀行中,除新上市的廈門(mén)銀行外,其他36家均披露了三季度財(cái)報(bào)。

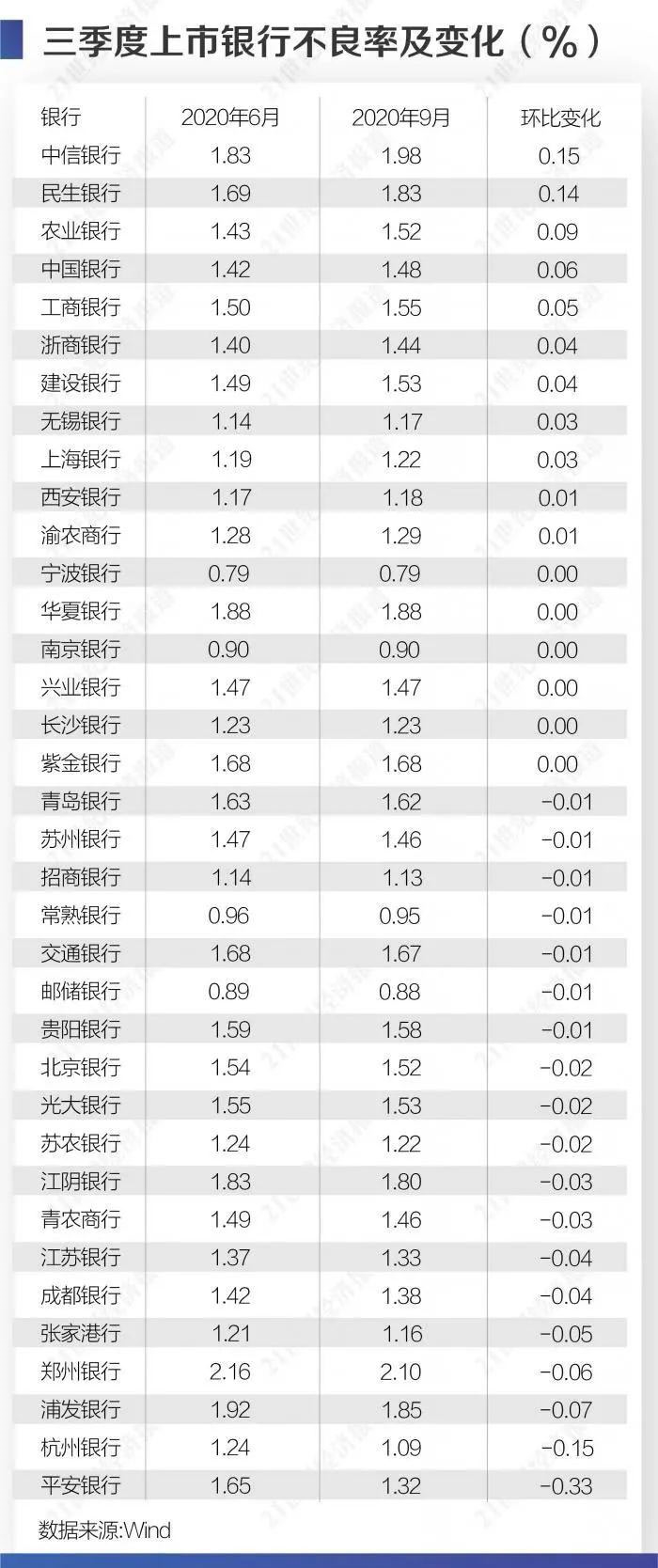

21世紀(jì)經(jīng)濟(jì)報(bào)道記者根據(jù)數(shù)據(jù)統(tǒng)計(jì)顯示,三季度末19家銀行不良率相比二季度下降,占比超過(guò)半數(shù)。這一定程度上反映上市銀行資產(chǎn)質(zhì)量出現(xiàn)企穩(wěn)的態(tài)勢(shì)。但不良是否出現(xiàn)拐點(diǎn),市場(chǎng)仍存爭(zhēng)議。

凈利潤(rùn)方面,由于撥備計(jì)提力度下降,三季度25家上市銀行凈利潤(rùn)增速相比二季度有所回升,占比達(dá)到七成。

交通銀行金融研究中心高級(jí)研究員武雯表示,隨著疫情對(duì)宏觀經(jīng)濟(jì)及銀行業(yè)的沖擊逐步減弱,銀行業(yè)整體經(jīng)營(yíng)環(huán)境相對(duì)寬松,大幅計(jì)提撥備的可能性減弱,但不良確認(rèn)趨嚴(yán)的態(tài)勢(shì)延續(xù),未來(lái)凈利潤(rùn)增速有望迎來(lái)拐點(diǎn),逐步由負(fù)增長(zhǎng)轉(zhuǎn)正,但利潤(rùn)增長(zhǎng)仍將低位徘徊。

超半數(shù)上市銀行不良率下降

按照風(fēng)險(xiǎn)程度分類,商業(yè)銀行貸款分為正常類、關(guān)注類、次級(jí)類、可疑類、損失類,后三類合稱不良貸款。銀保監(jiān)會(huì)公布的數(shù)據(jù)顯示,截至2020年6月末商業(yè)銀行(法人口徑)不良貸款余額2.74萬(wàn)億元,不良貸款率1.94%,相比去年末上升0.08個(gè)百分點(diǎn)。目前銀保監(jiān)會(huì)尚未公布三季度數(shù)據(jù)。

如以1.94%的絕對(duì)水平衡量,目前36家A股上市銀行僅有兩家銀行不良率超過(guò)平均水平。其余35家不良率低于平均水平,其中常熟銀行、南京銀行、郵儲(chǔ)銀行、寧波銀行四家銀行不良率低于1%,處于較低的水平。這顯示上市銀行資產(chǎn)質(zhì)量在整個(gè)行業(yè)中較為優(yōu)良。

縱向?qū)Ρ瓤矗习肽曛T多上市銀行不良率出現(xiàn)反彈,顯示疫情對(duì)銀行業(yè)的資產(chǎn)質(zhì)量造成了較為明顯的沖擊。記者統(tǒng)計(jì)顯示,上半年共有18家上市銀行不良率出現(xiàn)上升,占比達(dá)50%。而三季度不良率上升的銀行為11家,占比降至30%。這一定程度上反映上市銀行資產(chǎn)質(zhì)量出現(xiàn)企穩(wěn)的態(tài)勢(shì)。

在不良率上升的11家銀行中,中信銀行、民生銀行不良率反彈較大,二者反彈幅度均超過(guò)10BP。財(cái)報(bào)數(shù)據(jù)顯示,三季度末中信銀行不良貸款率為1.98%,較二季度末反彈15BP,增幅為各家銀行之最。

中信銀行在財(cái)報(bào)中稱,2020年以來(lái),由于疫情爆發(fā)、經(jīng)濟(jì)增速放緩,房地產(chǎn)業(yè)、批發(fā)和零售業(yè)、住宿和餐飲業(yè)等行業(yè)的部分企業(yè)受影響較大,交通運(yùn)輸、倉(cāng)儲(chǔ)和郵政業(yè)以及制造業(yè)企業(yè)受到?jīng)_擊較為明顯,本行資產(chǎn)質(zhì)量有所下降。但不良貸款的變動(dòng)情況處于預(yù)計(jì)和可控范圍內(nèi)。

余下25家上市銀行中,6家銀行不良率持平于二季度末,19家銀行不良率相比二季度末下降,占比達(dá)到52%。

交通銀行首席風(fēng)險(xiǎn)官?gòu)堓x在該行業(yè)績(jī)會(huì)上表示:“截止三季度末,交行不良貸款率較二季度末開(kāi)始下降,雖然只降了一個(gè)基點(diǎn),但是已出現(xiàn)下降態(tài)勢(shì)。三季度交行對(duì)公貸款的風(fēng)險(xiǎn)暴露的確有所抬頭,下一階段,我們將繼續(xù)強(qiáng)化各類風(fēng)險(xiǎn)管控措施。”財(cái)報(bào)顯示,三季度末交行不良貸款率為1.67%,相比二季度末下降0.01個(gè)百分點(diǎn)。

在不良下降的19家銀行中,平安銀行、杭州銀行降幅較大。其中三季度末平安銀行不良率為1.32%,相比二季度末下降33BP。平安銀行稱,受疫情影響,本行信用卡不良率有所上升,但三季度開(kāi)始不良率已經(jīng)趨于穩(wěn)定。本行信用卡業(yè)務(wù)將繼續(xù)貫徹全流程風(fēng)險(xiǎn)管理理念,充分利用量化工具,有效管控風(fēng)險(xiǎn)。

天風(fēng)證券銀行業(yè)首席分析師廖志明表示,隨著個(gè)貸延期還本政策到期,平安銀行三季度個(gè)貸不良生成增加,體現(xiàn)了疫情的影響,但個(gè)貸不良生成高峰或已過(guò)去。為應(yīng)對(duì)個(gè)貸不良的集中確認(rèn),平安銀行三季度單季度核銷不良貸款210億元。這使得三季度平安銀行不良貸款率環(huán)比下降明顯,不良拐點(diǎn)已來(lái)。

對(duì)于下一步銀行業(yè)資產(chǎn)質(zhì)量走勢(shì),武雯表示,未來(lái)不良貸款率可能略有回升。一方面,外向型企業(yè)的信用風(fēng)險(xiǎn)仍有可能上升,部分信用卡、消費(fèi)貸的不良仍未出清。另一方面,延期還本付息的部分貸款將在明年一季度到期,部分可能轉(zhuǎn)為不良,將會(huì)階段性抬升不良貸款率。

撥備計(jì)提力度下降

隨著上市銀行資產(chǎn)質(zhì)量有所好轉(zhuǎn),撥備計(jì)提逐漸恢復(fù)正常:三季度末36家A股上市銀行的撥備覆蓋率的算術(shù)平均值為269%,相較二季度略提升1BP。

相比二季度而言,上市銀行三季度計(jì)提撥備的力度有所下降。如以資產(chǎn)減值損失/信用減值損失來(lái)衡量當(dāng)期撥備計(jì)提規(guī)模,二季度35家上市銀行(北京銀行缺相關(guān)數(shù)據(jù))計(jì)提撥備規(guī)模為4608億,計(jì)提規(guī)模歷史最高;而三季度計(jì)提撥備規(guī)模為3563億,相比二季度減少23%。

武雯表示,三季度商業(yè)銀行撥備計(jì)提力度下降主要有兩方面的原因,一是宏觀經(jīng)濟(jì)企穩(wěn)修復(fù)下,銀行整體經(jīng)營(yíng)環(huán)境有所改善,資產(chǎn)質(zhì)量的管控壓力好于此前預(yù)期,因此撥備計(jì)提節(jié)奏進(jìn)一步回歸常態(tài)。

二是隨著利率市場(chǎng)化的深入推進(jìn),銀行以量補(bǔ)價(jià)的趨勢(shì)顯著。同時(shí),銀行自身也在不斷加大對(duì)實(shí)體經(jīng)濟(jì)的支持力度,資產(chǎn)規(guī)模高增,資本壓力持續(xù)加大。而外源資本補(bǔ)充難度較大,有必要通過(guò)利潤(rùn)內(nèi)生補(bǔ)充資本,因此銀行利潤(rùn)需要維持在合理的區(qū)間,相應(yīng)減少了撥備計(jì)提。

按照現(xiàn)行會(huì)計(jì)準(zhǔn)則,計(jì)提撥備將計(jì)入資產(chǎn)減值損失或信用減值損失,沖減當(dāng)期利潤(rùn)。由于二季度大幅增加撥備計(jì)提,36家上市銀行二季度合計(jì)實(shí)現(xiàn)利潤(rùn)3732億,相比去年同期下降23%;當(dāng)撥備計(jì)提減少后,三季度36家上市銀行實(shí)現(xiàn)凈利潤(rùn)4347億,相比去年同期下降4%,三季度降幅明顯收窄。

“資產(chǎn)投放力度加大,費(fèi)用增長(zhǎng)的放緩對(duì)銀行利潤(rùn)亦有貢獻(xiàn)。但整體來(lái)看,撥備計(jì)提力度的減弱是首要因素。”武雯稱。

記者根據(jù)數(shù)據(jù)統(tǒng)計(jì)顯示,三季度25家上市銀行凈利潤(rùn)增速相比二季度有所回升,占比達(dá)到七成。其中光大銀行、平安銀行、郵儲(chǔ)銀行利潤(rùn)增速回升較為明顯,三家銀行三季度利潤(rùn)增速高于二季度30多個(gè)百分點(diǎn)。

以郵儲(chǔ)銀行為例,該行二季度凈利潤(rùn)同比增速為-28.1%,而三季度為13.6%,相比二季度回升41.7個(gè)百分點(diǎn)。廣發(fā)證券稱,撥備貢獻(xiàn)大幅轉(zhuǎn)正是郵儲(chǔ)銀行單季業(yè)績(jī)好于預(yù)期的核心,同時(shí)規(guī)模增速和手續(xù)費(fèi)收入貢獻(xiàn)提升,息差負(fù)貢獻(xiàn)收窄也有貢獻(xiàn)。

財(cái)報(bào)顯示,三季度郵儲(chǔ)銀行計(jì)提信用減值損失69.75億,相比去年同期下降42%,相比二季度下降68%。值得注意的是,雖然大多數(shù)上市銀行利潤(rùn)增速回升,但三季度利潤(rùn)增速為正值的僅有11家。

關(guān)鍵詞: 銀行業(yè)

責(zé)任編輯:Rex_08

有開(kāi)通st交易權(quán)限嗎?](http://tuxianggu.4898.cn/thumb/uploads/2021-11-04/97fd6cfb757afc2ebe76063d66e18a63.jpg)

營(yíng)業(yè)執(zhí)照公示信息

營(yíng)業(yè)執(zhí)照公示信息