在跨境化工物流領域深耕多年之后,永泰運化工物流股份有限公司(以下簡稱“永泰運”)將目光瞄準了A股資本市場。據深交所最新消息顯示,永泰運創業板IPO向前推進一步,公司已對外披露第二輪問詢回復意見。值得一提的是,根據永泰運更新披露的招股書,公司賬上商譽高企,由于報告期內大肆并購,截至2020年12月31日,公司商譽值高達1.41億元。A股市場上,商譽減值侵蝕公司業績的案例已經屢見不鮮,IPO公司攜大額商譽闖關更是監管層關注的重點。在此背景下,公司實控人陳永夫、金萍夫婦能否攜永泰運圓夢A股,還要打上一個問號。

頻繁并購致商譽高企

截至2020年12月31日,永泰運賬上商譽達1.41億元。

招股書顯示,永泰運是一家主營跨境化工物流供應鏈服務的現代服務企業,2018-2020年,公司實現營業收入分別約為6.68億元、8.27億元、9.52億元;對應實現歸屬凈利潤分別約為5235.22萬元、6355.03萬元、7420.87萬元。

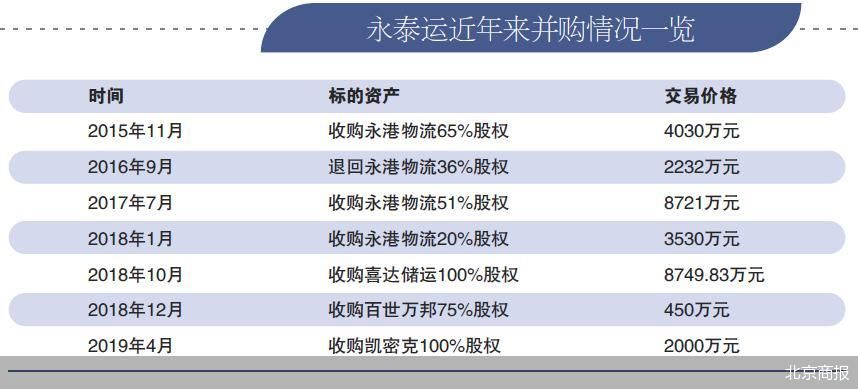

在永泰運業績不斷增長的背后,也有公司并購資產的加持。為了進一步鞏固和提升公司在化工物流領域的行業地位,永泰運在2015-2019年先后收購了寧波市永港物流有限公司(以下簡稱“永港物流”)100%股權、喜達儲運(上海)發展有限公司100%股權、青島百世萬邦國際物流有限公司(以下簡稱“百世萬邦”)75%股權和寧波凱密克物流有限公司(以下簡稱“凱密克”)100%股權。

上述并購直接導致永泰運賬上商譽高企,截至2020年12月31日,公司商譽達1.41億元。投融資專家許小恒對北京商報記者表示,商譽一直被認為是絞殺公司業績的頭號“殺手”,IPO企業賬上存大額商譽的現象更是監管層關注的重點,對于這類企業要謹防上市后出現業績“變臉”。

在上述4家公司中,百世萬邦被收購時公司成立時間較短。資料顯示,百世萬邦成立于2017年,主要從事跨境化工供應鏈業務。2018年12月,永泰運作價450萬元收購了百世萬邦75%的股權。

對比上述4家公司的業績情況,僅百世萬邦2020年凈利較2019年出現小幅下滑,剩余3家公司凈利均處于增長狀態。

此番謀求A股上市,永泰運擬募資3.51億元,分別投向寧波物流中心升級建設項目、“運化工”一站式可視化物流電商平臺項目、物流運力提升項目以及補充流動資金。

永港物流估值差異大

據永泰運披露的交易細節,不同時期永港物流的估值差異較大。

資料顯示,永港物流成立于2003年,靠近寧波港,從事碼頭和其他港口設施經營,2015年建成危化品倉庫及堆場,承擔寧波港的危化品集裝箱疏港、海關監管暫放箱業務功能。為了實現對優質臨港化工倉儲資源的整合,永泰運自2015年開始籌劃收購永港物流,但中間卻歷經諸多波折。

具體來看,2015年11月,永泰運開始收購永港物流65%的股權,彼時經協商,永港物流100%股權轉讓價格為6200萬元,對應65%股權的轉讓款合計為4030萬元,之后在2016年1月上述股權轉讓辦理了工商變更登記。但由于資金緊張,永泰運未能如期全額支付股權轉讓款,公司將永港物流36%的股權按照前次收購價格原價轉回。

通過上述兩次交易,永泰運持有永港物流29%的股權。

伴隨著公司資本實力的不斷壯大,永泰運2017年擬再次對永港物流進行股權收購。但僅時隔不足兩年時間,永港物流的身價卻上漲了不少,經協商,永港物流彼時100%股權的轉讓價格為1.71億元,對應51%股權的轉讓價款為8721萬元。

2017年7月6日,永港物流就上述股權轉讓辦理了工商變更登記,本次股權轉讓完成后,永泰運持有永港物流80%的股權。

2018年1月,永泰運開始籌劃收購永港物流剩余20%的股權,但標的作價再度出現了小幅上漲。

據永泰運介紹,永港物流20%股權的轉讓價格由交易雙方依據永港物流的經營狀況和發展前景協商確定,經協商,永港物流100%股權的轉讓價格為1.765億元,對應20%股權的轉讓價款為3530萬元。

獨立經濟學家王赤坤對北京商報記者表示,標的估值出現大幅變動是市場關注的熱點,這類情況產生的原因、合理性等還需要公司重點說明。

凱密克系關聯收購

在上述4家公司中,凱密克系關聯收購,陳永夫的表弟是凱密克的原重要大股東。

據了解,凱密克成立于2013年,主要從事危險貨物的道路運輸業務,承擔了寧波港的危化品集裝箱疏港運輸業務。2018年12月,永泰運開始籌劃收購凱密克,經協商,凱密克100%股權的轉讓價格為2000萬元,祝岳標、周衛民兩位自然人分別將各自持有的凱密克50%的股權以1000萬元的價格轉讓給永泰運。

需要指出的是,祝岳標是陳永夫的表弟,并且還是永泰運子公司嘉興海泰的法定代表人。招股書顯示,永泰運實控人為陳永夫、金萍夫婦,兩人合計控制公司49.49%的股份。

據永泰運披露,在公司未收購凱密克前,凱密克的日常運營管理由祝岳標負責,周衛民作為股東主要負責拓展客戶和業務資源,其中周衛民參與經營管理的永港物流的全資子公司永港海安為凱密克的主要客戶。

另外,凱密克原股東周衛民的名字也不陌生,周衛民還是另外一家標的公司永港物流的創始人股東之一,2005年至今均在永港物流任職,目前任永港物流副總經理,系公司的主要管理人之一。

在經濟學家宋清輝看來,關聯收購是監管層審核時關注的重點,這當中標的定價的公允性、是否存在其他利益關系都需要公司詳細說明。

據永泰運披露的問詢回復意見顯示,針對上述情況,深交所也曾進行過追問,要求永泰運說明祝岳標、周衛民與公司是否存在關聯關系或其他利益約定。針對相關問題,北京商報記者向永泰運方面發去采訪函,但截至記者發稿,對方并未回復。

北京商報記者董亮馬換換

責任編輯:Rex_08

營業執照公示信息

營業執照公示信息